4.1.2 포트폴리오 베타

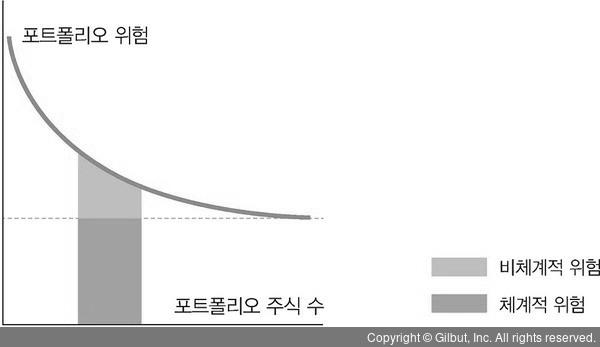

평균-분산 프토폴리오 이론에서 포트폴리오를 구성하면 분산 효과로 인해 위험이 감소한다고 설명했다. 포트폴리오를 구성하면 자산의 수가 늘어날수록 리스크는 체감적으로 감소하지만, 어느 일정 수준 이하로는 내려가지 않는다.

▲ 그림 4-6 체계적 위험과 비체계적 위험

분산하더라도 제거할 수 없는 위험, 즉 시장 전체에 공통으로 미치는 위험, 분산 불가능한 위험, 시장위험 또는 체계적 위험을 베타라고 한다.

자본자산가격결정모델(CAPM)에서는 체계적 위험만 기대수익률이라는 보상을 받게 된다. CAPM에 따르면, 개별 자산 또는 포트폴리오 시장위험이나 체계적 위험은 베타값으로 측정된다. 베타는 시장에 대한 개별 자산 또는 포트폴리오 민감도를 의미하는 것으로, 시장수익률이 1%p 변할 때 종목 수익률이 몇 %p 변하는지를 의미한다. 시장수익률은 증권시장의 모든 종목에 투자했을 때 얻을 수 있는 수익률이란 의미도 있지만, 평가 기준이나 추적 대상, 가령 KOSPI200지수 등과 같은 벤치마크 지수의 수익률을 의미한다.