평균-분산 모델이 분산 투자 효율성을 수학적으로 증명하기는 했지만, 현실 시장에서 적용하기에는 몇 가지 한계가 있었다. 우선 과거 자료만 갖고 기대수익률과 변동성을 다루고 있으므로 투자 대상의 미래가치를 장담하지 못한다. 또한, 다수 자산에 투자 비중이 배분되지 않고 일부 자산에 과도한 비중으로 투자되는 경우가 잦아서 분산 투자라는 포트폴리오 투자의 기본 취지와 멀어지는 역설적인 상황이 된다는 점도 문제였다. 이는 기대수익률/위험 측정 오차가 최적화 단계에서 증폭돼 포트폴리오 투자 비중이 민감하게 반응하기 때문이다. 이로 인한 특정 자산 편중이 그러한 문제에 해당한다.

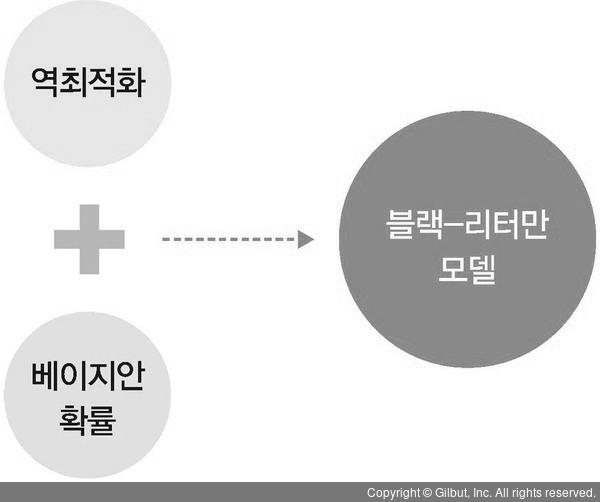

▲ 그림 5-2 블랙-리터만 모델 특징

1990년에 처음 발표된 블랙-리터만 모델은 ‘베이즈 정리’를 바탕으로 투자자산군에 대한 투자자 기대를 반영해 이러한 문제들을 효과적으로 제거할 수 있었고, 이후 현재까지 가장 보편적으로 활용되는 자산배분 모델이 됐다.

이 모델은 자산배분은 투자 가능한 모든 자산의 시장가치에 따라 비례적이어야 한다는 균형 가정에서 출발한다. 마코위츠 모델이 수익률과 변동성을 토대로 비중을 계산했다면, 블랙-리터만 모델은 변동성과 비중을 통해 기대수익률을 계산한다.